皆さん、家計簿は付けていますか?

他の記事でも話しましたが、家計改善するための第一歩が家計簿です。

こちらの記事です。

★この記事を読むべき人

・家計簿を付ける意味を知りたい人

・家計簿を付けたことがない人

・家計を改善したい人

家計を改善するためには、「スマホを乗り換える」「証券口座を開く」など、手続きが少々面倒なものもやがて必要になりますが、家計簿に関しては、やる事は次のことだけです!

❶家計簿アプリ(無料)をダウンロード

❷銀行口座等の登録

❸買い物のレシートを撮影

これだけで、自分が「何に」「いくら」お金を使っているのか、驚くほどよく見えてきます。

そして、家計簿を付ける意味・理由は以下の2つです!

①将来の”お金”の不安を減らせる

②正しいお金の使い方が身に付く

詳しく話していきます!

~家計簿はなぜ必要?~

こう考えていませんか?

僕たちも結婚当初から家計簿アプリを使用していましたが、実は“付けるだけ”で、付け方も適当でした。

しかし、お金の勉強を始めると、その重要性が見えてきました。

以下の2つの点で、家計簿を”付ける”人と”付けない”人の違いを説明します。

①将来の”お金”の不安に対する考え方

②お金が余った時の行動

①将来の”お金”の不安に対する考え方

★家計簿を付ける人…不安の正体を突き止め、解消するために行動する。

★家計簿を付けない人…不安に思うだけで、行動しない。

これは、「何のために家計簿を付けるのか」という話になります。

家計簿を付ける最大の目的は、「目的を明確にする」ことです。

・車や家を買いたい。

・老後に備えた資金作りがしたい。

お金についての考え・願いは人それぞれです。

・その願いを叶えるためには、「いくら」必要ですか?

・その願いは「いつ」までに叶えたいですか?

この2つの疑問に答えるだけで、「いつ」までに「いくら」お金が必要なのか見えてきますね。

これが、「お金の不安の正体を突き止める」ということになります。

一方で、家計簿を付けない人は、要望はハッキリしているものの、具体的なことが掴めていないため、いつまでも「不安」を抱えたまま過ごしていくことになります。

②お金が余った時の行動

★家計簿を付ける人…計画的に投資にお金を回せる。

★家計簿を付けない人…全て貯金に回す or 浪費する。

家計簿を付けている人は、余ったお金が「今後も余るお金」なのか、「やがて無くなるお金」なのかハッキリ分かっています。

今後も余るのであれば、投資等に回してさらにお金を増やすことができますし、大きな出費がやがて来るのであれば、口座に残しておけば良いわけです。

一方で、家計簿を付けない人は、「いつか大きな出費が来るかも…!」という不安から、全て貯金してしまいます。

これでは投資の機会を逃してしまうため、中々お金が増えません。

貯金するならまだマシな方で、「余ったお金は全て使う!」タイプの人は、そのままでは一生家計改善はできないでしょう。

という人は、家計簿を付ける”方法”だけでなく、付ける”意味・理由”を考えてみると良いですよ。

~家計簿アプリ(無料)のダウンロード~

さて、家計簿の必要性は分かってもらえたと思います。

家計簿を付ける方法は、「紙に書く」「PCで管理」など色々ありますが、ここでオススメするのは「アプリで記録」です。

僕たちは「Zaim」という無料アプリを使っていますが、他にも「マネーフォワードME」など色々アプリがあります。

正直、使い勝手はどれも大差ないので、上の2つのどちらかを使ってみてください。

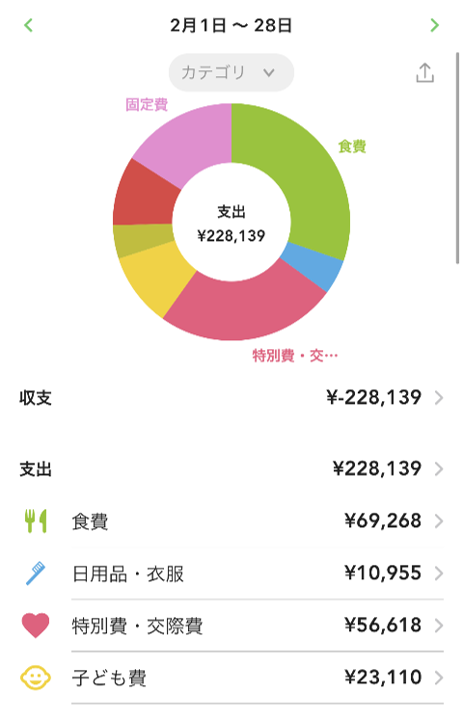

以下は、「Zaim」の実際の画面です。

このように、日々の記録をカテゴリー(分類)分け※しておけば、勝手に集計してグラフ化してくれます。

(※カテゴリーについては次の段落で説明します。)

記録方法は、レシートを撮影するだけです。

レシートの文面を読み取り、自動で記録してくれます。

レシートが発行されない場合、例えば口座引落については、銀行口座を登録しておけば、引落の際に記録してくれます。

銀行口座登録の際、暗証番号の入力がありますが、キチンと暗号化して管理してくれるので、安心して利用できます。

~支出の分類(固定費と変動費)~

支出のカテゴリー分けについて説明します。

支出を大きく2つに分けてみましょう。

○固定費…毎月の家賃や光熱費、通信費など。金額がある程度固定されているもの

○変動費…食費や日用品代など、買う量・頻度によって変動するもの

それぞれの中でさらに細分化できます。我が家のカテゴリーは次の通りです。

固定費…住宅ローン、光熱費、通信費、保育園料、奨学金返済、保険

変動費…食費、日用品、特別費(交際費)、子ども費、病院代、車代

我が家のカテゴリー分けは、よくある”テンプレート通り”のものですが、「これと同じでないとダメ!」ということは無いです。

大切なことは、”付けていて楽しい家計簿”であることです。

~支出の分類(必須費とゆとり費)~

上記以外の分類で個人的に面白いと思うのが、”必須費”と”ゆとり費”という分け方です。

○必須費…生きていくうえで必須なお金。家賃や光熱費、食費など。

○ゆとり費…ゆとりある生活を送るためのお金。交際費、外食費など。

“固定・変動費”との違いとして、例えば食費でも「日々の食料品の買い出し」と「外食」でカテゴリーが分かれることが挙げられます。

この分類で分かることが、「自分が最低限生きていくために必要な金額」です。

例えば必須費が月20万円ならば、年収240万円あれば生きていくことが可能、ということです。

今、自分はいくらお金を浮かせることが可能なのか分かれば、投資に回せる金額も見えてきます!

〜家計の”見える化”〜

数ヶ月〜半年くらい家計簿を付けた辺りで、月当たりの支出額が大まかに見えてきます。

もちろん、1年分くらい付けた方が正確性は上がりますが。

ここで、例として月の支出額が25万円、収入額が30万円とすると、

30万ー25万=5万円

5万円が月の余り金額となるわけです。

年間に直すと、60万円となりますね。

毎月この金額を投資に回せれば、20年後には2000万円の資産を築くことも可能です。(年利5%で計算)

このように、毎月いくら余るのか、という”未来”を見通すために家計簿はある、と僕は思います。

もちろん、冠婚葬祭や旅行など、臨時の出費も考えられます。それについては次の段落で!

〜”生活防衛資金”という考え方〜

上記の場合、年間60万円が余剰資金、つまり”投資に回せるお金”となります。

投資初心者にありがちなのが、この余ったお金をすべて投資に回してしまうことです。

ここで必ず徹底してほしいのが、”投資は生活防衛資金を確保した上で行う”、ということです。

投資は生活防衛資金を確保した上で行う!

生活防衛資金の必要額は人それぞれですが、最低でも支出額の3〜6ヶ月分は必要です。

★理由★

①突然の出費の際、投資中のお金を崩すことになるから。

②投資のチャンスを逃してしまうから。

①投資は”勝つ”年もあれば”負ける”年も必ずあります。

長期的に見ればほぼ”勝ち”ますが、負けている年に投資中のお金を崩してしまうと、そのまま”負け”になります。

計画通りの資産運用を行うためには、意図しない取り崩しはNGです!

②株価が暴落している時は、実は”投資のチャンス”です。

”スポット買い”と言いますが、投資で儲けている人は、現金を必ず取っておいて、暴落時を狙って追加で購入します。

常に全力投資!をしていると、当然ですがこのチャンスは捉えられません。

いずれにせよ、現金をある程度残した状態で投資を行っていきましょう。

~まとめ~

・家計簿を付ける理由

「いつ」までに「いくら」お金が必要なのか明確にするため

・家計簿を付ける方法

「Zaim」等の無料アプリを活用

・支出の分類方法

”付けていて楽しい家計簿”になることが大切

・家計が”見える化”できたら…

生活防衛資金を確保したら、残りは投資!

家計を”見える化”しただけで、お金の不安はかなり減らせます。

「今日が”人生で一番若い日”です!」行動するなら、ぜひ”今日”始めましょう!